やよいの青色申告オンラインを使って不動産所得の確定申告します。ただ、使い方が良く分かりません。注意点とかありますか?

今回のブログでは、こんな疑問に少しでもお応えしていきたいと思います。

僕は2022年に初めての青色申告のチャレンジです。

特に不動産投資による所得については、減価償却だったり、ローン会社、不動産管理会社とのやり取りなどもあります。

さらに、決算書や仕訳帳なども作成が必要ですので、やよいの青色申告オンラインを使って、確定申告をしました。

やよいの青色申告オンラインは、初心者でもかんたんに確定申告ができる、といううたい文句だったので、とても期待していました。

ただ、実際に使ってみると

・そもそも細かい用語がわからない

・足りない資料があって、何度も作業がとん挫する

・入力不備が多々あり、やり直しを迫られる

などと、なかなか苦労をしました。

そこで、僕自身の来年度への備忘録もかねて、不動産所得の確定申告の、やよいの青色申告オンラインの使い方についてポイントや注意点をまとめました。

ですから、これから不動産所得の確定申告をする人は、作業前に見てもらえれば、何をすべきかがわかるはずです。

さらに、実際のやよいの青色申告オンラインの実例写真も出しながら説明していきますので、ぜひあなたの場合と照らし合わせてみてください。

ぜひ、今回のブログが、多くの人の作業効率をあげることを期待していますので、よろしくお願いいたします!

目次

やよいの青色申告の使い方:不動産所得の3つポイント

まずは基礎として、やよいの青色申告オンラインで不動産所得を申告するための大事な項目3つをご紹介します。

不動産所得のポイント①収入と支出の入力

不動産所得というくらいですから、そこには収入と支出がありますよね。

おそらく、多くの不動産投資家であれば、毎月家賃収入と、管理費や修繕費、ローンなどの支出があると思います。

さらには、経費として、不動産投資に関わるものを支出に加えて計上するわけです。

ちなみに、不動産投資では、どこまでが経費なの?という疑問があれば、下記の記事も参考にしてください。

不動産所得のポイント②振替の入力

次に、やよいの青色申告には「振替」という項目が出てきます。

これについては、定義として「収入と支出以外のもの」といわれています。

分かるようで分かりませんが、僕の場合は

・ローンの支払い

・事業口座と個人口座の預金やりとり

などがこの辺に当てはまります。

おそらく、不動産投資では、そのような内容が入ってくると思います。

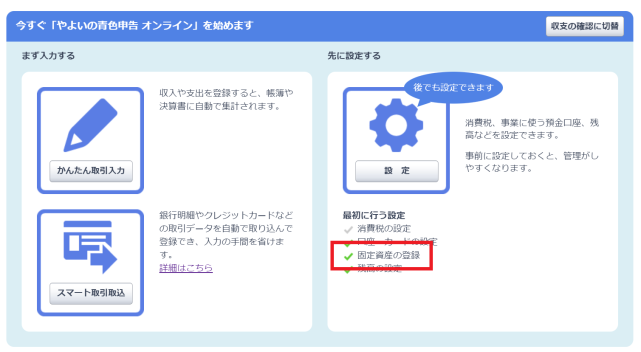

不動産所得のポイント③固定資産の入力

最後に、減価償却費や貸借対照表をつくりにあたり、資産・負債を入力します。

メイン画面の設定から「固定資産の登録」で進めます。

あなたが持っている不動産の状況を入力することで、自動的に減価償却費が計算されます。

手書きで確定申告をしていたときには、とても時間がかかったものが一瞬で終わります。

これぞまさしく「やよいの青色申告オンライン」の真骨頂ですね。

ちなみに、減価償却費の書き方や概念については、別の記事にもまとめています。

やよいの青色申告の使い方:不動産所得の3つの注意点

さて、ここまで基礎を見てきました。

ここからは僕がやよいの青色申告オンラインで不動産所得を計算する中でつまづいた3つの注意点をお伝えします。

不動産所得の注意点①必要資料を準備しておく

大切なポイントは、いきなりやよいの青色申告オンラインで作業を始めないことです。

まずは、入力作業をするための必要資料を準備します。具体的には下記3つです。

・収支明細(毎月の収支がわかるもの)

・ローンの返済実績表(元金と利息がわかるもの)

・減価償却費(昨年度の期末残高)

その他、不動産投資に関する経費のレシートなどは別途ご準備ください。

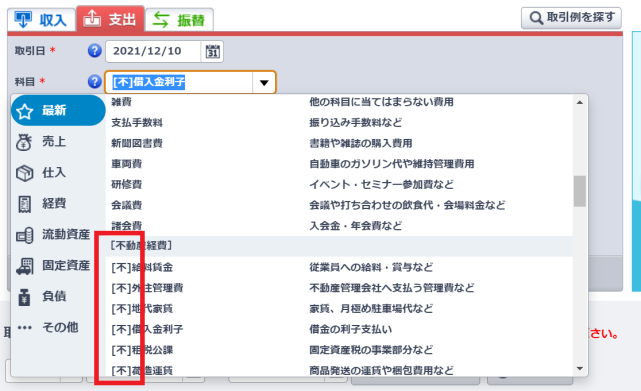

不動産所得の注意点②不動産関連の項目で入れておくこと

不動産所得の計算をしたい場合は、かんたん取引入力のときに、すべて[不]を入れるようにしてください。

支出の科目には、どんな内容の支出(給与?管理費?金利?など)なのか?を選択します。写真の赤枠です。

僕は、これに気づかず[不]のないもので科目設定していました。

そうしたときに、毎月の試算表をつくったときに、反映されずにすべて修正しました。

これは収入についてもおなじです。気を付けましょう。

不動産所得の注意点③スマート取引はそのままでは使いづらい

一番注意したいのはこちらです。スマート取引です。

スマート取引という言葉にだまされましたが、そんなにスマートではありません(笑)。

そもそもスマート取引では、連携したクレジットカードや銀行口座の内容を自動的に連携してくれるものです。

たとえば、僕の場合は、ローンの引き出しが毎月あるわけですが、この金額すべてがローン返済に充てられるわけではありません。

銀行引き出し額=①利子+②元金

となるわけですね。

また、収入についても、業務委託をしている管理会社を通して家賃収入が入る流れにしているので

銀行入金額=③家賃収入ー④業務委託費

となります。

不動産所得を計算するうえでは、①利子、②元金、③家賃収入、④業務委託費を分けて入力する必要があります。

ですから、

①収入に業務委託費がひかれているので足す必要がある

②業務委託費を支出で入力する必要がある

③借入金利子は支出にできるので、ローン返済にその分を引く

④借入金利子を支出で入力する必要がある

という作業が発生します。

という感じでスマートなのは「銀行連携ができている」ということで、そこから微修正をかけていく必要があるというのを認識しておきましょう。

やよいの青色申告の使い方:具体的な修正事例

やよいの青色申告オンラインでの、ポイントや注意点を確認してきましたが、具体的な修正事例を見ていきましょう。

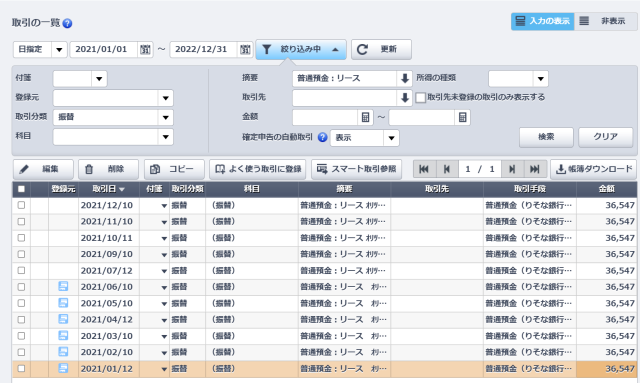

銀行引き出し額の修正

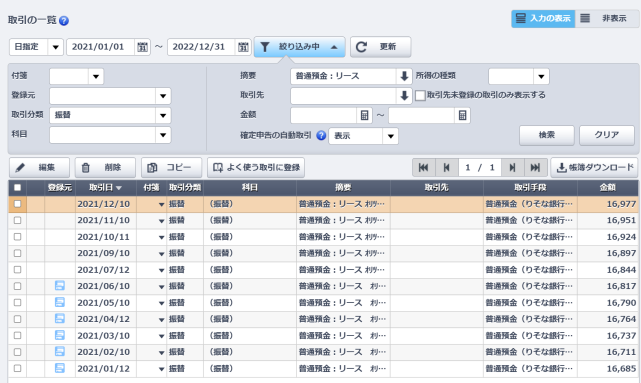

ここでは、スマート取引取込で、連携された銀行引き出し額へのローン返済を修正します。

この写真のように毎月36,547円の引き出しが行われています。

ただ、この金額は【銀行引き出し額=①利子+②元金】になっているので、このままでは下記のような問題が起きてしまいます。

・ローン返済金額がずれて資産残高にミスが起きる

・利子は経費にできるが計上されずに粗利が大きくなる

これらが起きてしまっていては意味がありません。ということで、これが起きないように正しく修正をしましょう。

振替の金額を元金返済額に修正する

一件、一件、金額を修正していきます。

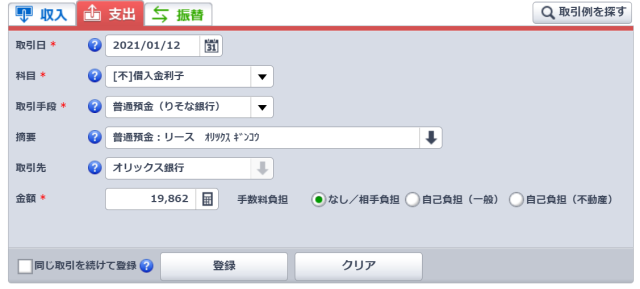

ここでは、ローン返済にあたる元金の金額を入力します。

振替の項目の金額が、負債の返済にあてられて、期末の資産残高に影響を与えるからです。

このように、毎月の元金に修正します。

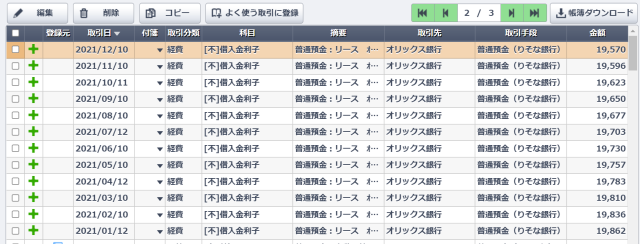

支出項目を借入金利子で追加する

そして、支出項目であらたに下記のような内容で、借入金利子を入力します。

登録する前に、写真左下の「同じ取引を続けて登録」をチェックしておきましょう。

そうすると、取引日と金額のみの修正で、作業時間を減らせます。

このように、修正がおわりましたら、「更新」をしておきましょう。

この作業を、物件ごとに行う必要があります。

この作業をするためには、ローン返済の実績表が必要です。

各金融機関に問い合わせて郵送してもらったり、オンラインページから確認をしておきましょう。

【まとめ】やよいの青色申告を使った不動産所得の注意点

今回のブログでは、やよいの青色申告オンラインで、不動産所得を計算するための使い方についてみてきました。

僕が特に大切だと感じるのは注意点でお伝えした3つのポイントです。

①必要資料を準備しておく

②不動産関連の項目で入れておくこと

③スマート取引はそのままでは使いづらい

この3つをしっかりと認識しておけば、不動産所得の計算作業がスムーズになるし、やよいの青色申告オンラインの真骨頂を発揮できます。

僕は、これまで手書きで不動産所得の確定申告をしてきて計算間違いなどで、つまづいていました。

そういう意味では「やよいの青色申告オンライン」を使うと計算間違いにも気づきやすいので、やっぱり便利です。

まだ利用したことがない人は、初年度無料で使えるので、ぜひ下のリンクから登録してみてください。

また、不動産投資の確定申告がはじめて、という人は、実際にどのくらいの還付金があるのか?なども知っておくのも大事です。

そんな事例も別のブログにあるので、ぜひ参考にしてください!