確定申告で不動産所得の収支内訳書を書かないといけないけど、難しすぎてやる気が起きません。

そんな風に悩んでいる人に向けて、不動産投資をしている僕の具体例を見せながら、収支内訳書の減価償却費の計算について解説します。

この確定申告の作業は年に一回なので、正直、毎回やるのが億劫になりますよね。

僕もまさしくその状態なので、自分の備忘録もかねて、ブログにて発信したいと思います。

ということで今回のブログの内容は

・収支内訳書の減価償却費の計算の具体例

・減価償却費の計算項目

について、解説していきます。

このブログの通り進めていけば、疑問も解消していけると思いますので、ぜひ頑張りましょう!

確定申告をしっかりできれば、フェーズによりますが、税金が10万円以上返ってくることでしょう。

ちなみに、僕は不動産投資の初年度に19万円返ってきましたよ。

目次

【不動産所得】収支内訳書の減価償却費の計算の具体例

それでは、まずは実際に僕の具体例をお伝えしていきたいと思いますので、僕の不動産投資の状況から確認です。

僕の不動産投資の状況

僕は2019年から中古のワンルームマンションへの投資をはじめました。

2019年に東京で1戸、大阪で1戸投資をして、2020年に大阪で更に1戸投資して、合計3戸所有しています。

収支内訳書の減価償却費の計算部分の具体例

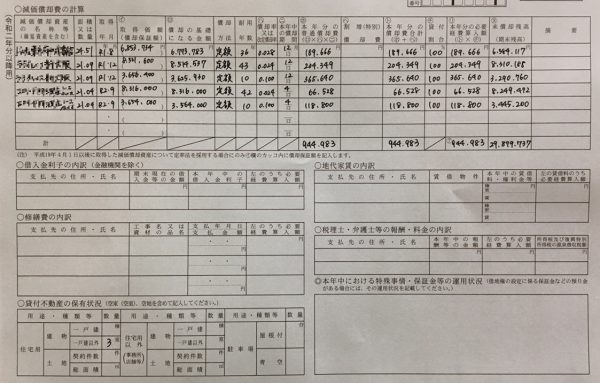

こちらが令和2年度分の収支内訳書(不動産所得用)の減価償却費の実際の具体例です。

左側列の資産の名称はモザイクっぽくしていますが、それ以外は実例です。

ちなみに2行目と3行目は同じ物件の建物部分と設備部分、4行目と5行目も同じ物件の建物部分と設備部分で記入しています。

建物と設備で耐用年数が変わり、償却率が変わるので、このように記載しています。

【不動産所得】収支内訳書の減価償却費の計算の項目

それでは、ここから具体的に、それぞれの項目の確認と具体的な計算について見ていきます。

左側の列から順を追って見ていきますね。

名称・面積・取得年月

このあたりは契約書などを見て、スラスラと書いていけるでしょう。

・原価償却資産の名称等

・面積または数量

・取得年月

取得価額(償却保証額)

このあたりから何を書けばいいの?となってくる人もいますが、ここも序の口です。

不動産の契約時に「譲渡対価証明書」が発行されますので、その書類から記載します。

土地部分は除き、建物部分や設備部分を記入していきましょう。

僕の具体例では、建物部分と、設備部分で行を分けて記載しています。

償却の基礎になる金額

さて、ここから迷うところです。

今年購入した物件であれば、償却の基礎になる金額=取得価額となります。

2年目以降の物件であれば、昨年より前に償却されているので、昨年の確定申告時に提出した収支内訳書の右から2番目の項目の未償却残高から、数字を持ってきましょう。

償却方法

まず償却方法ですが、このブログを見ている人は基本的に「定額法」を選択することになるでしょう。

それは平成28年4月1日以降に取得した物件については「定額法のみ」となっているからです。

耐用年数

こちらも上述の譲渡対価証明書に記載されていることがありますが、ない場合は耐用年数を計算します。

耐用年数=法定耐用年数-(経過期間×0.8)

たとえば、平成24年2月築の物件を令和元年9月に取得した場合は

47年ー(7年7カ月×0.8)=564月ー91月×0.8=491.2月(=40.93年)

となり、年数の端数は切り捨てるので40年ということになります。

償却率

償却率は耐用年数から導かれます。国税庁のHPに「減価償却の償却率表」があります。

こちらから各耐用年数にあてはまる償却率を確認します。

https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/shinkoku/070412/pdf/3.pdf

上記の40年であれば0.025ですし、設備は耐用年数10年が一般的なので0.100となります。

本年中の償却期間

こちらは1年間のうちに何か月が対象になるのか?ということです。

年度の途中に購入した場合は、その月を含んで計算します。

たとえば9月に購入した場合は、4か月となります。

本年分の普通償却費

ここまで来たら計算できますよね。

償却の基礎になる金額×償却率×償却期間で求められます。

このあたり計算式が煩雑なので、僕はエクセルで計算式をつくっています。

割増償却費

ここは、やったことないので割愛します。

本年分の償却費合計

普通償却費+割増償却費で求められます。

貸付割合

投資用不動産の場合は基本的に貸付割合100%でしょう。

本年分の必要経費算入額

本年分の償却費×貸付割合から求められます。

この金額が収支内訳書の減価償却費となります。

この一つの項目のために、いろいろと取り組む必要があるのですね。

未償却残高(期末残高)

その名の通り未償却の残高になります。

償却の基礎になる金額から、本年分の償却費合計を引きましょう。

ということで以上になりますね。物件が複数ある場合は、合計金額を忘れずに記載しましょうね。

【まとめ】不動産所得の収支内訳書~減価償却費の計算~

いかがでしたでしょうか?

今回のブログでは、不動産所得の収支内訳書の減価償却費の計算についてみてきました。

減価償却費の計算は、流れをおさえれば、そこまで難しいことではありませんが、最初はどうしてもとっつきにくい領域ですよね。

ただ、このブログを見て手順を追って進めれば問題ないと思います。

このブログが不動産投資初心者さんのお役にたてれば幸いです。

また、もっと具体的にマンションの耐用年数から償却率を出したいなどの場合はこちらの記事も参考にして下さい。

-

-

【意外と簡単】マンション耐用年数から減価償却費を計算する方法

確定申告で減価償却費を出すのに、マンションの耐用年数が知りたいです。どうやって計算するの? 確定申告の時期になると、毎年面倒くさいのが減価償却費の計算です。 慣れてしまえば意外と簡単ですが、難しい言葉 ...

続きを見る